Ngành Tài chính ngân hàng và Chứng khoán (BFSI) đang bước vào giai đoạn tăng tốc mạnh mẽ, coi trí tuệ nhân tạo là yếu tố cốt lõi để nâng cao hiệu quả vận hành. Tuy nhiên, thực tế triển khai lại vấp phải những rào cản lớn từ hạ tầng dữ liệu chưa sẵn sàng. Việc quản trị dữ liệu rời rạc khiến các tổ chức khó tận dụng tối đa sức mạnh công nghệ.

Thách thức hiện tại đòi hỏi các nhà lãnh đạo phải nhìn nhận lại chiến lược đầu tư công nghệ một cách nghiêm túc. Hãy cùng phân tích sâu hơn về những “điểm nghẽn” thực sự và giải pháp để chuyển đổi số ngân hàng đi đúng hướng trong nội dung dưới đây.

Dữ liệu chưa sẵn sàng đang cản trở AI trong ngành tài chính

Theo các báo cáo từ McKinsey và PwC, có tới 60% doanh nghiệp chưa chuẩn bị đủ dữ liệu cần thiết cho AI tạo sinh (GenAI). Rào cản về bảo mật, năng lực nhân sự và quy trình quản lý vẫn là những vấn đề nan giải. Tại Việt Nam, tình trạng quản trị dữ liệu yếu kém thể hiện rõ khi thông tin vừa nhạy cảm, vừa nằm rải rác ở quá nhiều hệ thống khác nhau.

Bối cảnh khối lượng giao dịch tài chính tăng chóng mặt đi kèm rủi ro tấn công mạng phức tạp càng tạo thêm áp lực cho khối BFSI. Các chuyên gia từ Viettel Solutions nhận định việc tái cấu trúc hệ thống dữ liệu phải trở thành ưu tiên hàng đầu. Nếu không giải quyết được bài toán làm sạch và đồng bộ dữ liệu, việc ứng dụng AI trong ngành tài chính sẽ khó mang lại hiệu quả thực tế.

Ba thách thức lớn mà chuyển đổi số ngân hàng đang đối mặt

Ông Nguyễn Văn Thái từ Viettel Solutions chỉ ra ba áp lực chính mà ngành tài chính đang gánh chịu. Đầu tiên là lưu lượng giao dịch khổng lồ đòi hỏi hạ tầng công nghệ thông tin phải có sức chịu tải cực cao. Tiếp đến là bài toán bảo mật trước nguy cơ lộ lọt thông tin và các hình thức tấn công mạng ngày càng tinh vi.

Thách thức thứ ba đến từ sự thay đổi trong hành vi khách hàng, đặc biệt là thế hệ GEN Z. Nhóm người dùng trẻ yêu cầu trải nghiệm số phải liền mạch, cá nhân hóa và tức thời. Để duy trì vị thế cạnh tranh, các tổ chức buộc phải tăng tốc đầu tư cho hạ tầng số và các giải pháp AI trong ngành tài chính tiên tiến.

Công nghệ thay đổi cách khách hàng tương tác với dịch vụ

Báo cáo mới nhất của Decision Lab cho thấy trí tuệ nhân tạo đã trở thành một phần không thể thiếu trong đời sống người tiêu dùng. Các công cụ hội thoại như ChatGPT đã thay đổi hoàn toàn cách mọi người tìm kiếm thông tin và đưa ra quyết định. Ngành ngân hàng bắt buộc phải thích nghi với xu hướng tương tác trực tiếp và thông minh hơn.

Nhiều ngân hàng Việt Nam đã chủ động đưa AI vào các khâu như chấm điểm tín dụng, kiểm soát tuân thủ và chăm sóc khách hàng. Ông Nguyễn Thanh Sơn từ Hiệp hội Ngân hàng Việt Nam khẳng định công nghệ giúp tối ưu vận hành và mang lại trải nghiệm tốt hơn. Tuy nhiên, thành công bền vững vẫn phụ thuộc vào chất lượng của quy trình quản trị dữ liệu nền tảng.

Cơ hội từ khung pháp lý mới – thúc đẩy đổi mới sáng tạo

Chính phủ đã ban hành Nghị định 94/2023/NĐ-CP cho phép thử nghiệm sandbox trong các lĩnh vực mới như chấm điểm tín dụng và ngân hàng mở API. Hành lang pháp lý cởi mở tạo điều kiện thuận lợi cho ngân hàng và các công ty Fintech trong ngành tài chính hợp tác sâu rộng. Sự kết hợp hứa hẹn tạo ra những đột phá trong chiến lược chuyển đổi số ngân hàng.

Mặc dù cơ hội rất lớn, các chuyên gia vẫn cảnh báo về rủi ro đạo đức và an ninh mạng. Một khung quản trị rõ ràng là điều kiện tiên quyết để đảm bảo an toàn cho hệ thống tài chính quốc gia. Sự hợp tác chặt chẽ giữa cơ quan quản lý, doanh nghiệp và giới nghiên cứu công nghệ là vô cùng cần thiết lúc này.

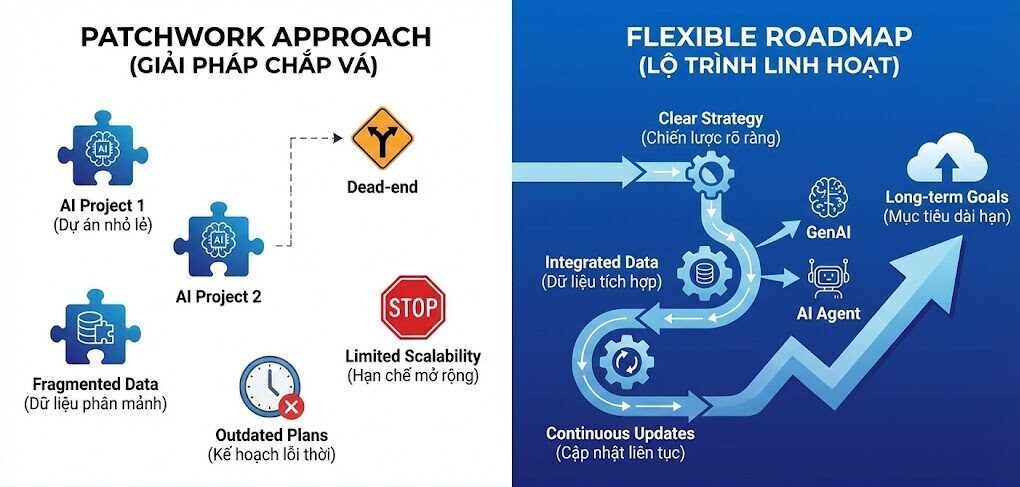

Xây dựng lộ trình linh hoạt thay vì giải pháp chắp vá

TS. Lê Hùng Cường từ FPT Digital nhận định nhiều ngân hàng vẫn triển khai AI theo kiểu dự án nhỏ lẻ. Cách làm thiếu tính tổng thể dẫn đến dữ liệu bị phân mảnh và chi phí vận hành không tối ưu. Chiến lược “chắp vá” sẽ nhanh chóng bộc lộ hạn chế khi tổ chức muốn mở rộng quy mô hoặc theo đuổi các mục tiêu dài hạn.

Tốc độ thay đổi công nghệ hiện nay diễn ra quá nhanh, khiến các kế hoạch cứng nhắc dễ trở nên lỗi thời sau vài năm. Doanh nghiệp cần một lộ trình ứng dụng AI trong ngành tài chính vừa rõ ràng, vừa linh hoạt để cập nhật liên tục các xu hướng mới như GenAI hay AI Agent.

Dữ liệu chính là “nguyên liệu” sống còn quyết định thành bại của mọi dự án trí tuệ nhân tạo. Để chuyển đổi số ngân hàng thực sự hiệu quả và mang lại giá trị kinh tế, các tổ chức tài chính cần dồn lực xử lý bài toán phân mảnh dữ liệu ngay từ bây giờ, thay vì chạy đua theo các công nghệ hào nhoáng nhưng thiếu nền tảng vững chắc.